A declaração de imposto de renda da pessoa física (DIRPF) é uma obrigação que deve ser entregue anualmente por cada contribuinte, segundo as normas pré-estabelecidas pela Receita Federal, com o objetivo de declarar seus bens, direitos, rendimentos e outras informações sobre seu patrimônio. As ações adquiridas podem gerar rendimentos, sendo parte importante do capital do contribuinte a ser declarada.

Ação é a menor parcela do capital social das companhias ou sociedades anônimas. É, portanto, um título patrimonial e, como tal, concede aos seus titulares, os acionistas, todos os direitos e deveres de um sócio, no limite das ações possuídas. Somente as ações emitidas por companhias registradas na CVM (Comissão de Valores Mobiliários), chamadas companhias abertas, podem ser negociadas publicamente no mercado.

Documentos necessários

Deve-se declarar as ações que possua em 31 de dezembro do ano anterior e os rendimentos aferidos ao longo do ano – mesmo que as ações já tenham sido vendidas. Apesar de existir o valor de mercado das ações nessa data (geralmente a Receita pede saldos dessa data), o valor a ser registrado é o de custo de aquisição – assim como carro, casa e outros bens.

Na DIRPF, a ação deve ser declarada como um bem, mas possui um rendimento associado. Na DIRPF, a ação deve ser declarada como um bem, mas possui um rendimento associado. Essas informações podem ser encontradas na Área do Investidor da B3: após o login, clique no menu (canto superior esquerdo) e em relatórios; selecione a opção “relatório consolidado“, então “anual” e o ano desejado, para então baixar o relatório.

Outra opção (bem mais trabalhosa) de se levantar essas informações com as notas de corretagem e um extrato de contas para o ano da declaração – já que as corretoras responsáveis pela comercialização dos ativos nem sempre fornecem essas informações bem compliladas em um informe de rendimentos.

As notas de corretagem mostram as compras e vendas de ações, geralmente agrupadas por mês. Esses números são importantes para o preenchimento da declaração. O extrato de contas correntes mostra recebimento/envio de valores, liquidação de operações de compra/venda, taxa de custódia e outras movimentações. Aqui, o importante são os dividendos, juros sobre capital próprio e o respectivo IRRF, para cada tipo de ação.

Monte uma planilha com o nome completo da empresa, seu ticker (identificação do ativo) e o CNPJ nas primeiras três colunas. Caso a corretora não forneça o CNPJ, você pode consultá-lo em diferentes lugares na internet, como no site do B3 – CNPJ das empresas com ações negociadas na B3.

Nas colunas seguintes, coloque a quantidade e o preço de cada ativo (se o preço for diferente para mercado fracionário ou à vista, fique atento), e outra coluna contendo os totais (calculados via fórmula). Em outra coluna, faça uma outra fórmula para somar os dividendos registrados e outra para os juros lançados – rendimentos podem ser liberados mensalmente, trimestralmente ou diferentes frequências, cabendo calcular o somatório para o ano de exercício da declaração.

Preenchimento da declaração

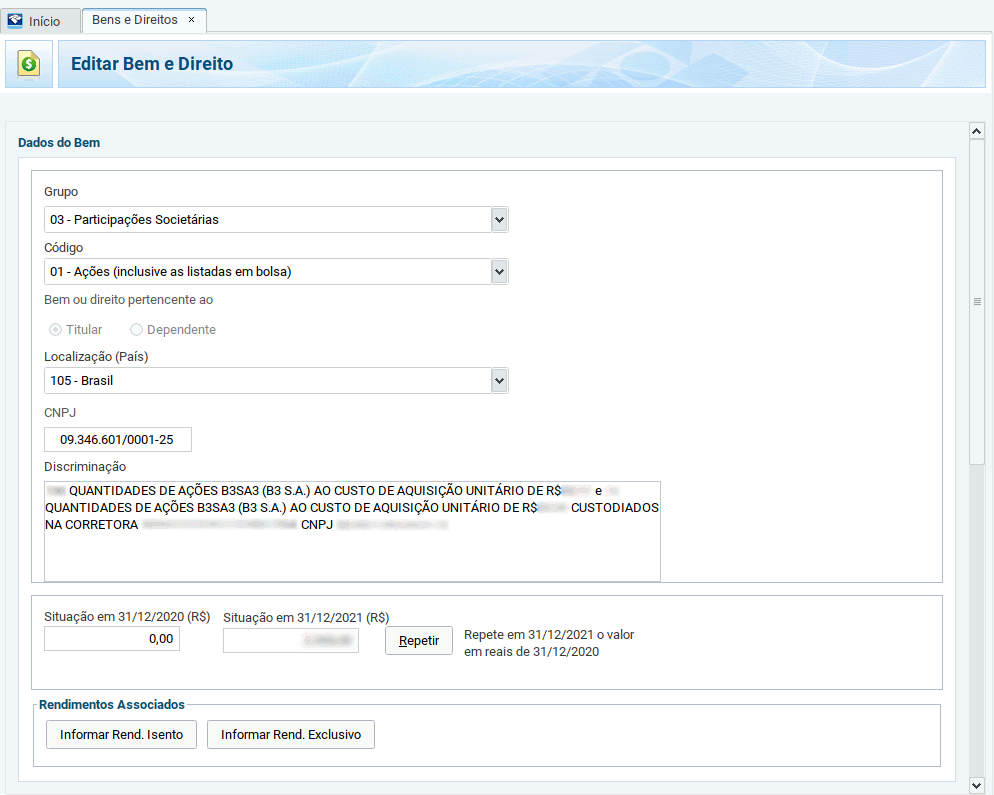

Para declarar as ações, siga para “Bens e Direitos”, crie um novo item e siga os passos:

- Desde 2022, a Receita classifica os ativos em grupo e código, então escolha grupo “03 – Participações Societárias” e código “01 – Ações (inclusive as listadas em bolsa)”;

- Especifique o dono e a localização;

- Preencha o CNPJ da ação escolhida e na discriminação, escreva um texto do tipo “X QUANTIDADES DE AÇÕES TICKER (NOME DA EMPRESA) AO CUSTO DE AQUISIÇÃO UNITÁRIO DE R$Y CUSTODIADOS NA CORRETORA Z CNPJ ZZ”;

- Preencha o valor de compra dos ativos no campo “situação em 31 de dezembro do ano anterior” (caso já tenha ela preenchida do ano retrasado, basta replicar o valor).

Agora vem a parte dos proventos recebidos (dinheiro ou mais ações). Ainda na mesma janela desse item, desde 2022 existe um campo que leva aos rendimentos associados, que podem ser “Isentos” (caso dos dividendos) ou “Sujeitos à tributação exclusiva” (juros sobre capital). Você pode clicar nesse botão ou criar o item do início na respectiva aba – por garantia, clique em OK ao finalizar essa parte e então clique novamente no bem para seguir os próximos passos.

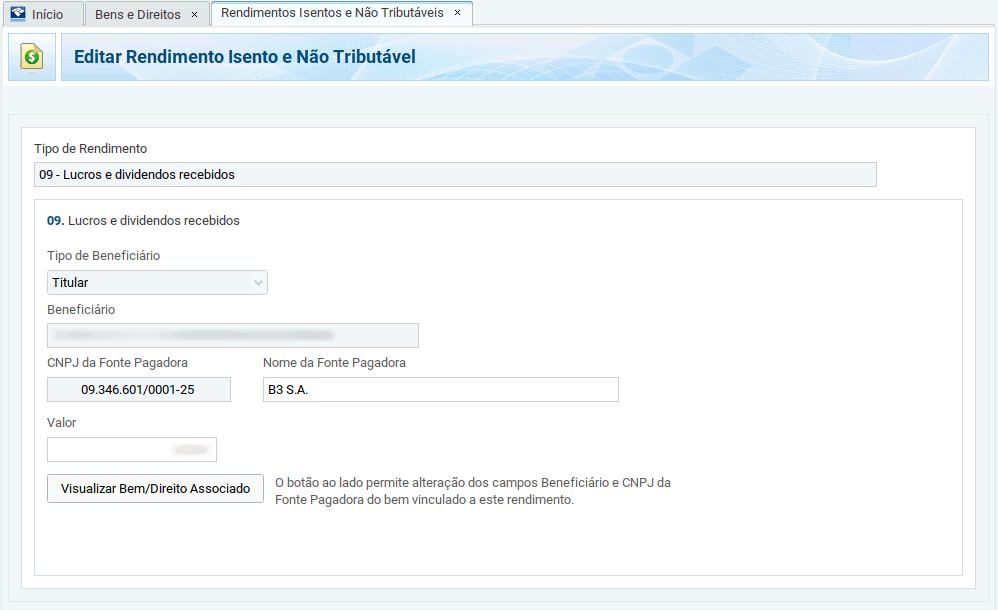

Para declarar os dividendos:

- Clique no botão “Informar Rend. Isento” do bem selecionado;

- Automaticamente, deve ser aberta a aba de “Rendimentos isentos e não tributáveis” e preenchido o campo Tipo de rendimento com “09 – Lucros e dividendos”, replicando também os dados do beneficiário e o CNPJ da fonte pagadora;

- Preencha o nome da fonte pagadora e o valor recebido como rendimento;

- Finalize clicando no botão OK.

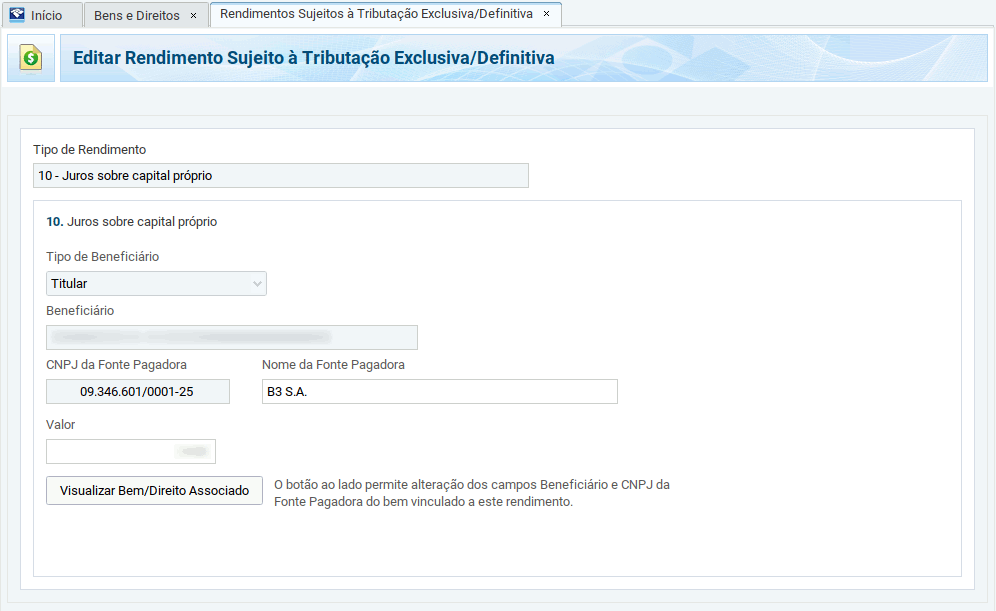

Para declarar os juros sobre capital (como já vem com imposto retido na fonte, só precisa declarar, sem novos recolhimentos):

- Clique no botão “Informar Rend. Exclusivo” do bem selecionado;

- Automaticamente, deve ser aberta a aba de “Rendimentos Sujeitos à tributação exclusiva” e preenchido o campo Tipo de rendimento com “10 – Juros sobre capital próprio”, replicando também os dados do beneficiário e o CNPJ da fonte pagadora;

- Preencha o nome da fonte pagadora e o valor recebido como rendimento;

- Finalize clicando no botão OK.

Os procedimentos devem ser repetidos para todas as ações de sua carteira. Caso não tenha gerado proventos, somente deve-se declarar o bem. Se tiver comprado e vendido o ativo durante o ano, somente o rendimento deve ser declarado.

Sempre que há necessidade de recolher imposto sobre uma venda, como um ganho de capital na bolsa tributável, ele tem que ser recolhido sempre no mês seguinte. Elas geram um lucro isento de recolhimento quando a venda é abaixo dos 20 mil reais por mês/CPF ou quando estiverem sob a Lei 13.043/14 – mas precisa declarar mesmo assim. Então para declarar resultado (lucro ou prejuízo) com a venda de ações (abaixo de 20 mil reais), o procedimento é o seguinte:

- Na aba “Rendimentos isentos e não tributáveis”, criar um novo item;

- Selecionar o código “20 – Ganhos líquidos em operações no mercado à vista de ações negociadas em bolsas de valores nas alienações realizadas até R$ 20.000,00 em cada mês, para o conjunto de ações”;

- Selecione o tipo de beneficiário, beneficiário e o valor total dos lucros de todos os meses em que o valor vendido se enquadra na categoria de isenção (algumas pessoas preferem realizar um lançamento para cada mês mas para simplicidade eu prefiro lançar o valor anual total);

- Finalize clicando no botão OK.

Quando houver lucro com a venda de ações e for superior a 20 mil reais, além do pagamento de imposto no mês seguinte através da emissão de DARF, deve-se declarar usando o seguinte procedimento:

- No menu “renda variável”, selecionar a aba “Operações comuns / Day trade”;

- Identificar os meses quando houve venda acima de 20 mil reais para informar mês a mês;

- No respectivo mês, informar o lucro obtido com a venda das ações no item “Mercado à vista – ações” campo “operações comuns” – no item “resultados”, o progama já vai ter apurado o resultado líquido do mês e incidido a alíquota do imposto, com o respectivo valor calculado;

- Inserir o imposto retido na época da venda no campo “IR fonte (Lei nº 11.033/2004) no mês;

- Se já tiver pago a DARF anteriormente, informar o valor no campo “Imposto pago”;

- Finalize clicando no botão OK.

Caso tenha percebido que não fez algum pagamento devido na época certa, é possível gerar novo DARF nesse momento, com multa e juros. Então preencha esse valor no campo “Imposto pago” antes de finalizar e enviar a declaração.

Esse último procedimento pode ser usado para declarar vendas com prejuízo, independentemente se fora acima ou abaixo de 20 mil reais. Nesse caso, preencha o item “Mercado à vista – ações” campo “operações comuns” com o sinal negativo. A Receita considera esse prejuízo no mês para compensar o cálculo de imposto no final do ano.

Fontes