Já foi publicado aqui um post sobre os principais passos para fazer uma declaração de imposto de renda, incluindo uma comparação do total de seus rendimentos líquidos com a sua evolução patrimonial. A seguir, está uma lista com os erros mais comuns dos brasileiros ao preencherem suas declarações, segundo a Receita Federal (Fonte: Portal Brasil).

1) Abatimento de despesas médicas não dedutíveis

A Receita Federal tem um controle eficiente para cruzar informações entre a nota lançada pelo declarante e os registros do profissional de saúde, então não pode declarar sem comprovação nem valores diferentes. As despesas médicas não têm limites na declaração, mas vacinas e remédios não podem ser deduzidas (a não ser que eles já estejam na nota fiscal do hospital). Guarde todos os recibos por cinco anos a partir da data da entrega da declaração (incluindo aí as retificadoras), para o caso de ser necessário comprovação de todas as despesas que a pessoa declara perante à Receita Federal.

Também é necessário cuidado com o lançamento das informações médicas dos dependentes. Um erro comum é declarar como dependente alguém que não se enquadra nesse perfil. Cuidado também com o reembolso eventualmente recebido de alguma despesa médica. Esse valor deve ser informado no campo Parcela não dedutível/valor reembolsado.

2) Inclusão de despesas com educação não dedutíveis

Cursos extracurriculares, como línguas estrangeiras e preparatórios, não podem entrar na declaração como forma de aumentar o valor dedutível. Podem ser declarados as mensalidades com curso fundamental, médio e superior (graduação, pós, mestrado e doutorado). Também podem ser declarados os gastos com educação infantil e educação profissional, compreendendo o ensino técnico e o tecnológico. O limite para essas despesas é de R$ 3.561,50 (ainda em 2018).

3) Omissão de renda do dependente

Para poder deduzir despesas com dependentes, é preciso declarar o nome e, a partir dos 12 anos, o CPF. A renda obtida pelo dependente com bolsas de estágio, trabalho autônomo ou pensões também deve entrar na declaração, já que esses valores são considerados como rendimentos.

4) Omissão de salário de antigos empregadores

Mesmo se você mudou de emprego ou foi demitido no ano passado, você deve ter o comprovante de rendimentos. Esse documento contém todas as informações que precisam ser declaradas relacionadas ao emprego antigo. Profissionais liberais, que têm mais de uma fonte de renda, precisam declarar todas elas.

5) Informações de valores errados

Os valores precisam ser digitados integralmente (incluindo os centavos!) para que o declarante não caia na malha fina. Fique atento também ao local onde os valores serão preenchidos, pois esses erros podem atrasar a devolução do seu imposto de renda. O programa gerador da declaração não considera ponto como separador de centavos. Assim, se a pessoa digitar R$ 1.234,56 como R$ 1.234.56, será considerado R$ 123.456,00.

6) Omitir pensão alimentícia

Para quem paga a pensão acordada judicialmente, é possível deduzir até 100% do valor da renda tributável em Pagamentos Efetuados. Quem recebe os valores, deve acrescentar como renda tributável.

7) Omissão de recebimento de aluguéis

Quem recebe o aluguel, precisa declará-lo como renda tributável. O inquilino é obrigado a informar o pagamento na ficha Pagamentos Efetuados: se for pessoa jurídica, a tributação será na fonte; caso seja pessoa física, o recolhimento é mensal via carnê-leão.

8) Pessoa incluída em duas declarações ao mesmo tempo

Uma pessoa pode ser dependente apenas de um contribuinte. Se as despesas de dependente (filhos, pais, avós, …) são pagas por mais de uma pessoa, é preciso chegar a um acordo sobre quem vai lançar as despesas.

9) Não declarar ou deixar de recolher imposto sobre ganhos com ações

Ganhos com ações, acima de R$ 20 mil, precisam ser declarados e o imposto recolhido. Aliás, todas as aplicações financeiras também devem ser informadas à Receita Federal. Os bancos também enviam as informações de cada contribuinte ao órgão do governo.

10) Pedir dedução do plano de previdência errado

Atenção para as diferenças entre os planos PGBL e VGBL. A modalidade PGBL (Plano Gerador de Benefício Livre) é dedutível e limitada em 12% do rendimento declarado. Já os planos do tipo VGBL (Vida Gerador de Benefício Livre) precisam ser declarados como aplicações financeiras. Outro erro é informar apenas saldo do PGBL na ficha de Pagamentos Efetuados. O que deve ser informado são as contribuições. O saldo do PGBL, quando não houve contribuição, não deve ser informado.

E falando em previdência, o aposentado também pode cair na malha fina se esquecer de informar sua aposentadoria. O INSS informa o pagamento à Receita, e a omissão do rendimento prende a declaração do aposentado na malha.

Ainda existem outros erros muito comuns. Por exemplo: somar o imposto relativo ao 13º salário no imposto retido na fonte, na ficha Rendimentos Recebidos de Pessoa Jurídica. Ele não dá direito a restituição, é tributação exclusiva na fonte.

Não é permitido atualizar o valor da casa, do carro ou de outros bens pelo preço de mercado. Os bens devem ser declarados pelo custo de aquisição. Apenas quem faz grandes reformas no imóvel (colocação de novo piso ou armários embutidos, por exemplo) pode usar esses gastos para atualizar o valor (mas terá de comprovar todas as despesas).

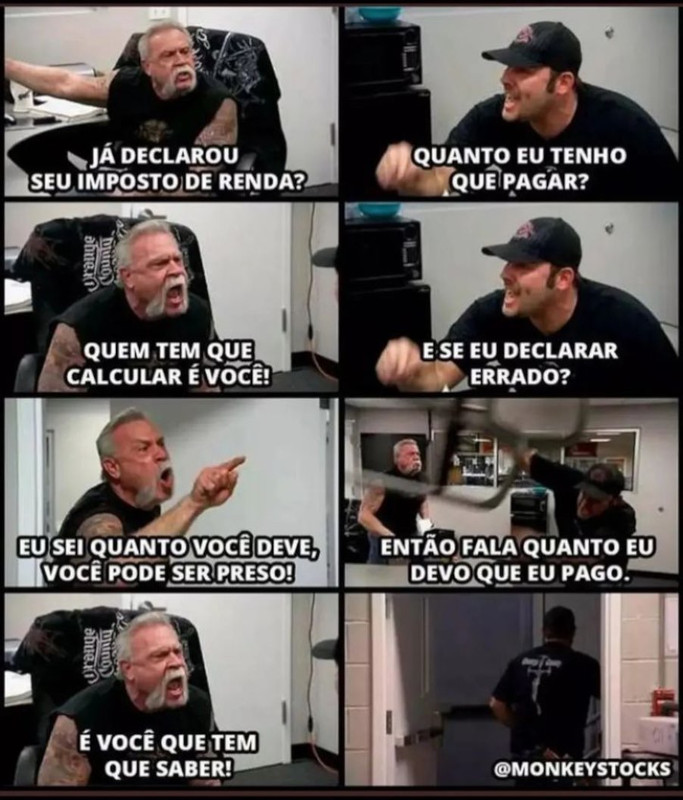

E se declarar alguma coisa errada?

Existe a possibilidade de fazer uma declaração retificadora, em um prazo máximo de cinco anos. O ideal é fazer a retificação o mais rápido possível para evitar cair na malha fina ou ser autuado pela Receita. Uma das formas de descobrir um problema assim é após o envio de sua declaração do ano vigente, onde aparece a mensagem “Foi identificada a existência de pendência em declarações de exercícios anteriores.”

Para fazer a retificação online, é preciso acessar o portal e-CAC (Centro Virtual de Atendimento ao Contribuinte), da Receita Federal. Para isso, o contribuinte deve ter um certificado digital ou um código de acesso. Para obter esse código, você precisará do nome, CPF, data de nascimento e os números de recibo das duas últimas declarações, além de criar uma senha.

No portal e-CAC, vá em “Declarações e Demonstrativos” e então em “Extrato do Processamento da DIRPF” na coluna “DIRPF – Declaração do Imposto sobre a Renda da Pessoa Física”. Caso parte da página fique em branco ou apareça um erro, isso é um problema de certificado digital não reconhecido em conjunto com um HTML IFRAME. Você pode contornar esse erro acessando o link direto (https://www1.cav.receita.fazenda.gov.br/Servicos/ATRJO/IRPF_EXTRATO/index.asp), já estando logado no portal e-CAC (fonte: De te fabula narratur).

No exercício a ser retificado (a coluna “Situação” aparece “Com pendência”), clique no ícone “Retificação” na coluna “Serviços”. Ao concluir as modificações, clique em “Finalizar Declaração”. Para efetuar novas modificações ou enviar em outro momento, clique em “Não enviar a declaração”. Após a transmissão, imprima o “Recibo de Entrega da Declaração Retificadora”.