Um profissional (ou trabalhador) autônomo é aquele que presta serviços por um tempo específico e sem vínculo empregatício – ou seja, sem registro em carteira de trabalho. É uma categoria que aumenta a cada ano, devido à crescente “informalização” do mercado de trabalho. Desenvolvedores e programadores, quando não atuam como MEI (Microempreendedor Individual), recebem como autônomos. Na área de pesquisa científica, é muito comum esse tipo de trabalhador, que recebe seu pagamento na forma de bolsa.

O INSS (Instituto Nacional do Seguro Social) é uma organização do Governo Federal que é a principal responsável pela manutenção, fiscalização de direitos e deveres e de tudo mais que envolva os benefícios sociais aos trabalhadores do Brasil. Ou seja, é responsável por organizar os recursos contribuídos mensalmente pelos cidadãos trabalhadores e a distribuição dos valores entre aposentados e pensionistas.

O recolhimento de INSS é obrigatório para trabalhadores que estejam com carteira assinada, descontado diretamente em folha de pagamento pelo empregador, que devem ser repassados ao governo. Entre os benefícios pagos pela previdência atualmente estão:

- Aposentadoria por invalidez

- Aposentadoria por tempo de serviço

- Seguro desemprego

- Auxílio acidente

- Aposentadoria por idade

- Pensão por morte

- Auxílio doença

- Salário família (um benefício para trabalhadoras desempregadas)

Por não estar enquadrado no regime da CLT, o trabalhador autônomo deve se cadastrar como contribuinte individual no INSS para receber alguns benefícios, como licença maternidade, afastamento por doença, pensão, aposentadoria por idade e por tempo de contribuição.

Procedimentos para contribuir como autônomo

A inscrição no Programa de Integração Social (PIS) geralmente é feito pela empresa na qual foi empregado pela primeira vez. Caso contrário, a inscrição pode ser feita diretamente pelo cidadão na forma do Número de Inscrição do Trabalhador (NIT).

Obs.: Muitas vezes acontece da pessoa se inscrever individualmente no NIT (devido a algum serviço como autônomo) e, em outra ocasião, o empregador realizar o cadastro no PIS, resultando em dois NITs. Nesse caso, você pode requerer a unificação dos NITs, o que é chamado de “elo” entre o NIT principal e o secundário. Você pode apresentar seus documentos pessoais, carteira de trabalho e outros documentos que comprovem vínculos trabalhistas em um posto no INSS mediante agendamento via portal, evitando problemas na concessão de benefícios.

Também deve-se escolher o tipo de contribuição a ser feita. A Lei nº 9876, de 26 de novembro de 1999, dispõe sobre a contribuição previdenciária do contribuinte individual. Basicamente, os principais são:

- Contribuinte Individual Plano Normal (código 1007) – direito aos modelos de pensões do INSS e as aposentadorias por idade e por tempo de serviço; recolhe 20% do valor referente ao salário mínimo, variando até o teto da previdência.

- Contribuinte Individual Plano Simplificado Geral (código 1163) – dá o direito aos modelos atuais de pensões do INSS, porém só concede uma aposentadoria por idade, de no máximo um salário mínimo; recolhe 11% com relação ao mínimo.

O salário-de-benefício consiste na média aritmética simples dos maiores salários-de-contribuição correspondentes a oitenta por cento de todo o período contributivo decorrido desde a competência julho de 1994 – mas que deve mudar com a Reforma da Previdência de 2019, assim como o teto do benefício.

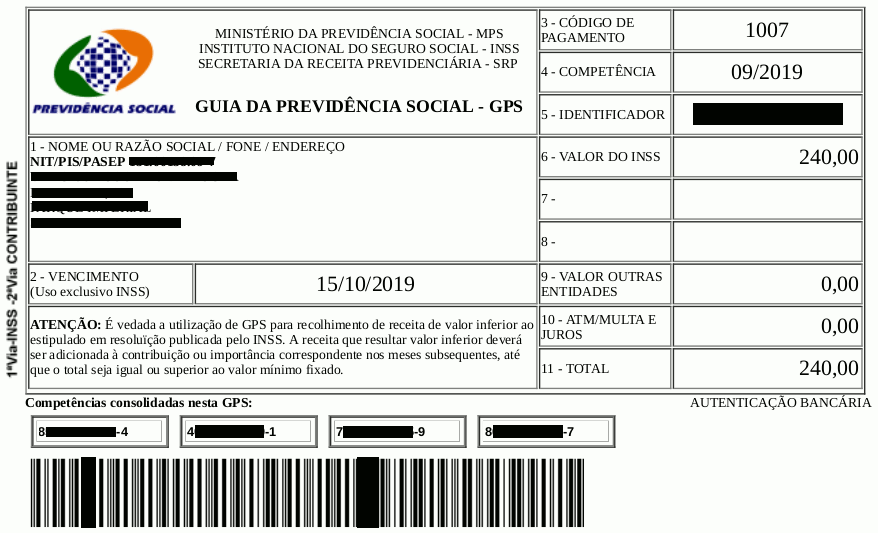

O próximo passo, se for pagar usando código de barras (no caixa ou pela internet), é preencher a Guia da Previdência Social (GPS). Para isso, deve-se entrar no seguinte site do SAL (Sistema de Acréscimos Legais da Receita Federal):

Nessa página, clique no link para o módulo (“Contribuintes Filiados a partir de 29/11/1999”, por exemplo) para ser levado ao próximo passo. Escolha a categoria de “Contribuinte individual” na opção “cálculo”, preencha seu NIT/PIS/PASEP, resolva o Captcha e confirme.

Na tela seguinte, confira seus dados e preencha a competência e o salário de contribuição. Por exemplo, se você está em outubro de 2019 mas ainda não contribuiu referente ao mês anterior, preencha “09/2019” – vamos usar 1200 reais como exemplo também para o salário de contribuição. Escolha o código de pagamento (“1007 – Contribuinte individual – recolhimento mensal NIT/PIS/PASEP” nesse exemplo) e a data de pagamento, que deve ser até o dia 15 do mês atual para não haver incidência de multa e juros.

Clicando em “confirmar”, será gerado um arquivo PDF com a GPS para ser paga.

Usando o internet banking de alguns bancos, não precisa preencher a guia do site do INSS para realizar o pagamento. Acesse diretamente seu banco online e escolha a opção “Pagamentos -> Sem código de barras -> GPS – Guia da Previdência Social”, preencha diretamente os dados conforme a GPS (“valor da contribuição” é o valor a ser pago ao INSS e o “identificador” é seu número de NIT/PIS/PASEP; mais detalhes no exemplo do parágrafo acima).

De tempos em tempos, é bom conferir seu extrato de contribuições no site Meu INSS. O acesso ao “Meu INSS” deve ser feito após cadastro no Portal Gov.Br, a conta de acesso única para todos os serviços do Governo – esse tutorial mostra como fazer o cadastro. No site, escolha a opção “Extrato previdenciário (CNIS)”. Se for correntista do Banco do Brasil ou da Caixa Econômica Federal, pode verificar o “Extrato da Previdência Social” no internet banking em “Serviços -> Previdência Social”.